いくら支払っても借金が減らない……

過払いがあるんじゃないか

破産したら、すべて失ってしまうのだろうか……

こうした問題でお悩みでしたら、私たち専門家にご相談ください。当事務所では、ご相談者様の状況を総合的に判断しながら、その方にとって一番いいと思われる方法をご提案させていただきます。

ご相談者様が、一日でも早く通常の生活に戻ることが出来るよう、全力でサポート致します。

債務整理とは

債務整理とは、弁護士が介入することで依頼者の実情に適った借金の整理をしていく手続きです。債務整理には以下の3つの方法があります。

1 任意整理

任意整理とは、裁判所を通さずに、弁護士が各債権者と返済方法について交渉し、借金の減額や今後かかる利息を原則カットしてもらうなど、月々無理のないように返済することを可能にするための手続きです。

任意整理の手続きは大きくわけて、以下の2種類があります。

- 借金を完済している

借金を完済している事案は、いわゆる「過払い金」の返還請求手続き - 借金を完済していない

借金を完済していない事案については、過払い金返還請求が出来るものについて請求し、弁済にあてるなどしながら、返済できていない債務の利息交渉等をして全体の債務の軽減を図ります。

過払い金とは

過払い金とは、本来払わなくても良かったお金です。

なぜ本来払わなくても良かったお金を払っていたのか?それは、こういったカラクリがあります。

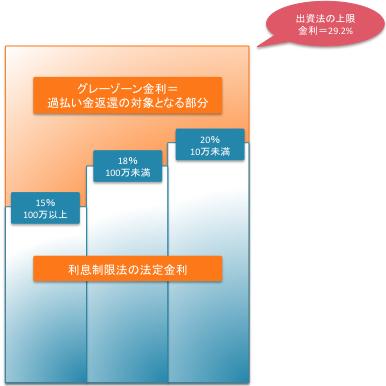

かつて利息を制限する法律として、「出資法」と「利息制限法」の2種類の法律が存在していました(厳密には今も存在していますが利息の上限が低くなり、20%となっています)。

ところが、それぞれ金利でここまで定めてよいという上限が、出資法(29.2%)と利息制限法(15%~20%)で異なっていました。

こちらをご覧ください。

このように、出資法の上限と利息制限法の上限が異なるため、オレンジの部分のギャップが生じます。これをいわゆるグレーゾーン金利と言います。

このグレーゾーン金利について明確な規定が無かったため、多くの貸金業者はより高い金利で貸せる出資法の上限を基準に貸し付けていました。

しかし、平成18年の最高裁の判決で利息制限法を基準にして、それを超過した分は返還の対象となるということが明示されました。

どのような人が過払い金返還請求できるか

おおよその目安ではありますが、以下に当てはまる場合は過払い金の返還請求の対象となる場合が多いと言われています。

- 1 キャッシングを長期(5年以上)に渡り続けている

- 2 借金を完済している又はそれに近い状態である

1の要件を満たすが2の要件を満たさない場合は、過払い金の返還請求と他の手段(任意整理、民事再生、場合によっては自己破産)を組み合わせて処理することが一般的です。

どちらにも当てはまらない場合、過払い金が生じている可能性は低くなります。したがって、金利の交渉をする任意整理や、借金の減額を交渉する民事再生、自己破産等を選択していくこととなります。

いずれも、個々の経済状況や家庭状況により判断がわかれます。まずは弁護士にご相談ください。

任意整理の手続きの流れ

任意整理の手続きですが、概ね以下の流れで進めて行きます。

まず、弁護士が各債権者に対し、あなたから依頼を受けたことを通知します。この通知によって、債権者からあなたへの請求(利息の請求も)はストップします。

そして各債権者から、あなたの借入当初からの取引履歴を取り寄せて調査し、その結果、あなたが法律で定められた利率(15%~20%)を超える利息を払っていたことが判明した場合には、利息の再計算をした上で、債権者に対し債務の減額と今後かかる利息を原則カットして、3年から5年を目安に完済ができるように交渉します。

任意整理のメリット

- 過払い金が発生している場合には、お金が一部返ってくる場合があります(主に、借金を完済している事案に限られます。完済していない事案については他の債務に対する弁済にあてる必要があるからです)。

- 債権者からの厳しい催促や取立がストップし、平穏な生活が取り戻せます

- 非常に高く設定された利息を引き下げることができます

- 弁護士が債権者と交渉することで、借金の総額を減少させることができます

任意整理のデメリット

消費者金融等が保有する信用情報に載ってしまうため、5年間ほどクレジットカードを利用することができなくなります。

自己破産

自己破産について間違った知識を持っていませんか?

自己破産とは、借金をこれ以上支払わなくてもよくするための手続きです。

弁護士を通して、あなたが借金を返済できない状態にあることを裁判所に申立て、裁判所から免責を許可されれば一切の借金は免除されます。

ただし、破産する場合には、生活必需品以外の財産は原則すべて処分されます。

また、破産申立の際には、あなたが借入に至った事情や財産の報告、現在の経済状況などを記載した書類を裁判所に提出して審査してもらうことになりますが、借入した理由や内容によっては裁判所が免責を許可せず、借金が免除なされない場合もあります。

自己破産のメリット

- 裁判所に免責が許可されれば、借金の支払は免除されます。

自己破産のデメリット

- 生活必需品以外の財産(住宅も含まれます)は、原則処分する必要があります。

- 破産手続き開始から免責確定までの期間は、資格の制限を受ける職業や資格があります。(士業・宅建免許・保険外交員・警備員など)

- 破産したことについて、官報に掲載されます(但し、官報はほとんどの人がチェックしないため、まず第三者に知られるおそれはありません)。

自己破産についてご心配な方は、「自己破産について間違った知識を持っていませんか?」のページをご覧下さい。

民事再生

民事再生とは?

民事再生とは、今後、借金を返済できなくなる恐れがあることを裁判所に申し立て、借金を約2割程度まで減らしてもらう手続きです。自己破産と異なり、住宅を手放さずに済む方法もあります。

民事再生の手続をとった場合、借入に至った事情や財産の報告、現在の経済状況などを記載した書類を弁護士を通じて裁判所に提出し、原則、住宅ローン以外の借金の約2割程度(最低100万円)まで減額してもらい、それを3年程度で分割返済することになります。

なお、住宅ローンについては、担保となっている住宅を所有しながら返済を続けて、手放さずにすませることができる特則が設けられています。

民事再生のメリット

- 返済する金額が少なくなります。

- 住宅を残すことができます。

- 自己破産と異なり、職業や資格の制限はありません。

民事再生のデメリット

「今後、継続的かつ安定的な収入の見込みがあること」や「住宅ローンを除いた借金が5千万以下であること」などの条件を満たす必要があります。